Er bestaan twee manieren om een effectenportefeuille te beheren: de ene is actief en de andere

passief.

In de toolbox van actieve beheerders vinden we de selectie van individuele waarden en het

voorspellen van marktgebeurtenissen.

Passief beheer gebruikt deze werktuigen niet en baseert zich op de wetenschappelijk onderbouwde “efficiënte markten theorie”. Die gaat ervan uit dat de markt een geweldige machine is die de kennis van miljoenen beleggers verwerkt in een correcte aandelenkoers. Hierdoor is het voor een fondsbeheerder extreem moeilijk om zijn benchmark of andere marktspelers te verslaan.

DDEL verwerpt actief portefeuillebeheer om vier redenen: het is duur, niet gediversifieerd,

onvoorspelbaar en over het algemeen minder winstgevend dan passief beheer. Het vinden van de ideale actieve manager voor de komende dertig is zoals zoeken naar een “naald in de hooiberg”. Na twintig jaar, overleeft minder dan de helft van de nieuw gelanceerde fondsen. Van degene die overleven, slaagt slechts een klein percentage erin om de markt te verslaan.

Twee strekkingen binnen de groep van passieve beheerders.

Eén is erop gericht om een index zo nauwkeurig mogelijk te volgen. Door de kosten, hoe laag ook, is het voor een indexbelegger theoretisch echter onmogelijk om de evolutie van de onderliggende index perfect na te bootsen. Een index is vooral bedoeld als graadmeter. Hierdoor zijn er een groot aantal nadelen aan verbonden. Onvolledige diversificatie vormt het grootste risico. Snelgroeiende bedrijven met grote kapitalisaties maken het leeuwendeel uit van de markt. Zo vertegenwoordigen Apple, Microsoft en Amazon samen 10% van de MSCI World index en hebben hierdoor een enorme impact op het risico en rendement.

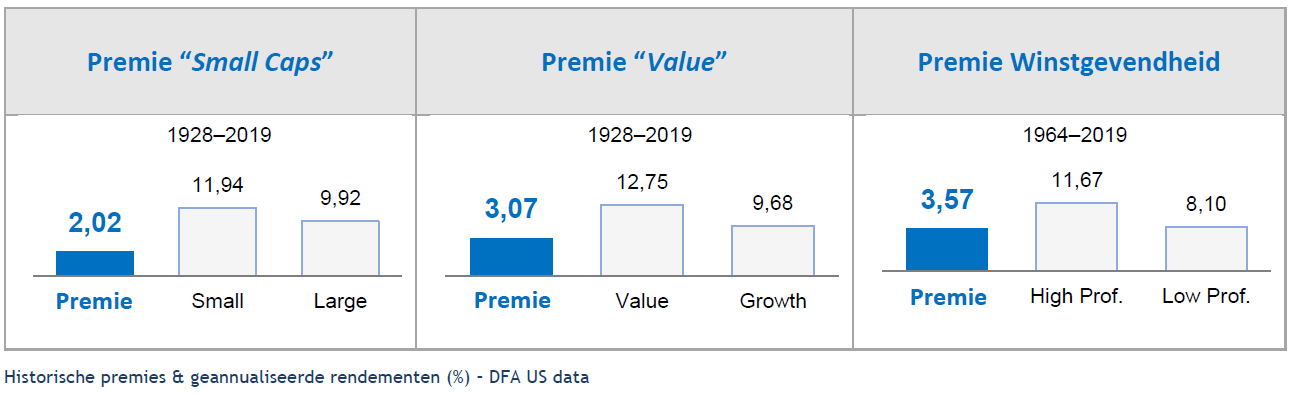

Daarnaast kan er via indexfondsen niet belegd worden in specifieke bronnen van hoger teverwachte rendementen. DDEL behoort daarom tot een tweede groep van passieve beheerders die bepaalde types van bedrijven zoals “Value-Stocks”, Small-Caps” en winstgevende bedrijven overweegt. Deze marktsegmenten worden ook “Factoren” genoemd en hebben historisch gezien een hoger rendement (premie) dan hun tegenhangers.

DDEL waakt erover dat de factoren op de juiste manier worden gecombineerd. Zo heeft de combinatie “Small-Value” sinds 1926 een rendement van 14,01%, tegenover slechts 9,89% voor zijn tegenhanger “Large-Growth”.

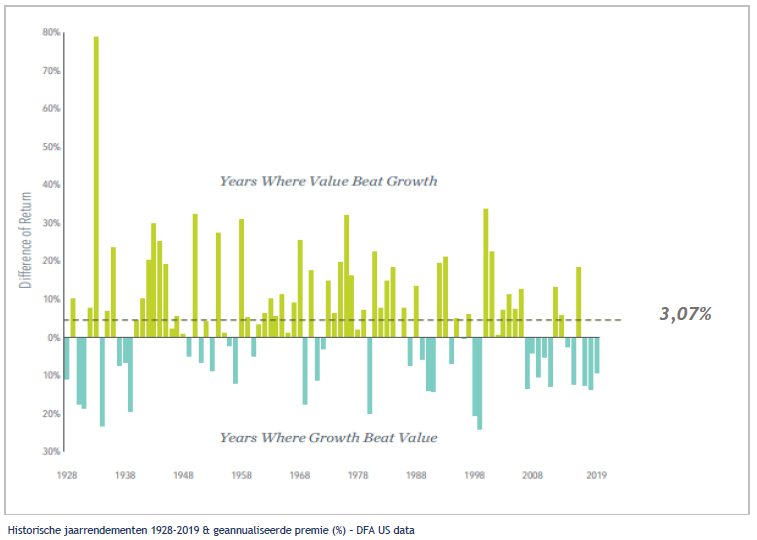

Onderstaande grafiek laat zien dat de geschiedenis niet altijd gelijk geeft. Tussen 1928 en 2019 zien we in 63% van de gevallen een positieve risicopremie en in 37% van de gevallen een negatieve risicopremie. Voor de volledige periode levert dit een extra rendement op van 3,07%. Tussen 2000 en 2010 is de “value”-premie zeven keer positief geweest en drie keer in de afgelopen tien jaar. Moeten we daarom concluderen dat deze premie is verdwenen? Het is veel te vroeg om het te zeggen of te ontkennen.

Bovenstaande factoren zijn in de wetenschappelijke wereld op een robuuste manier geïdentificeerd. Ze zijn logisch en duidelijk waarneembaar in diverse regio’s en doorheen lange perioden. Op korte termijn – en zoals we vandaag kunnen waarnemen – kunnen deze bedrijven minder presteren. DDEL is een lange termijn belegger en wenst deze factoren te overwegen in de portefeuilles om zo haar klanten de beste kaarten in handen te geven voor de lange termijn.